Alternative Investmentfonds – die neue Welt der Beteiligungen

… damit langfristig die Rendite stimmt

Ein Alternativer Investmentfonds (AIF) bietet die Möglichkeit, eine attraktive Sachwert-Investition zu tätigen, für die eine einzelne Person meist nicht in der Lage ist.

Zudem ist dieser Vermögensbaustein im Vergleich zu einer Direktanlage ausgesprochen verwaltungsarm.

Der Anlagehorizont sollte im Normalfall mehr als 10 Jahre betragen.

Was ist ein Alternativer Investmentfonds?

Alternative Investmentfonds (auch Beteiligung oder früher geschlossener Fonds genannt) sind unternehmerische Beteiligungen. Durch die Auflegung eines solchen Fonds wird Geld für ein definiertes Projekt gesammelt. Bei Platzierung wird ein Fondsvolumen vorgegeben. Sobald dieses erreicht ist, also vollständig gezeichnet wurde, sind keine weiteren Zeichnungen mehr möglich und der Fonds wird geschlossen. Rechtlich sind Alternative Invesmtentfonds meist als Personengesellschaften (KG) organisiert. Neben dem Eigenkapital der Gesellschafter wird vielfach Fremdkapital eingesetzt, um eine höhere Eigenkapitalrendite zu erreichen.

Bis Mitte der 2000-er Jahre konnten Verluste aus Beteiligungen an diesen Fonds einkommensteuerlich geltend gemacht werden, weshalb für Investitionsentscheidungen hauptsächlich Steuer- und nicht Renditeaspekte ausschlaggebend waren. Dadurch kam es vielfach zu Fehlinvestitionen. Nachdem die steuerlichen Abzugsmöglichkeiten praktisch vollständig beseitigt wurden, sind die wirtschaftlichen Aspekte wieder in den Vordergrund getreten.

Die neue Welt

Die geschlossenen Fonds alter Generation sind inzwischen Geschichte – es leben die Alternativen Investmentfonds (AIF).

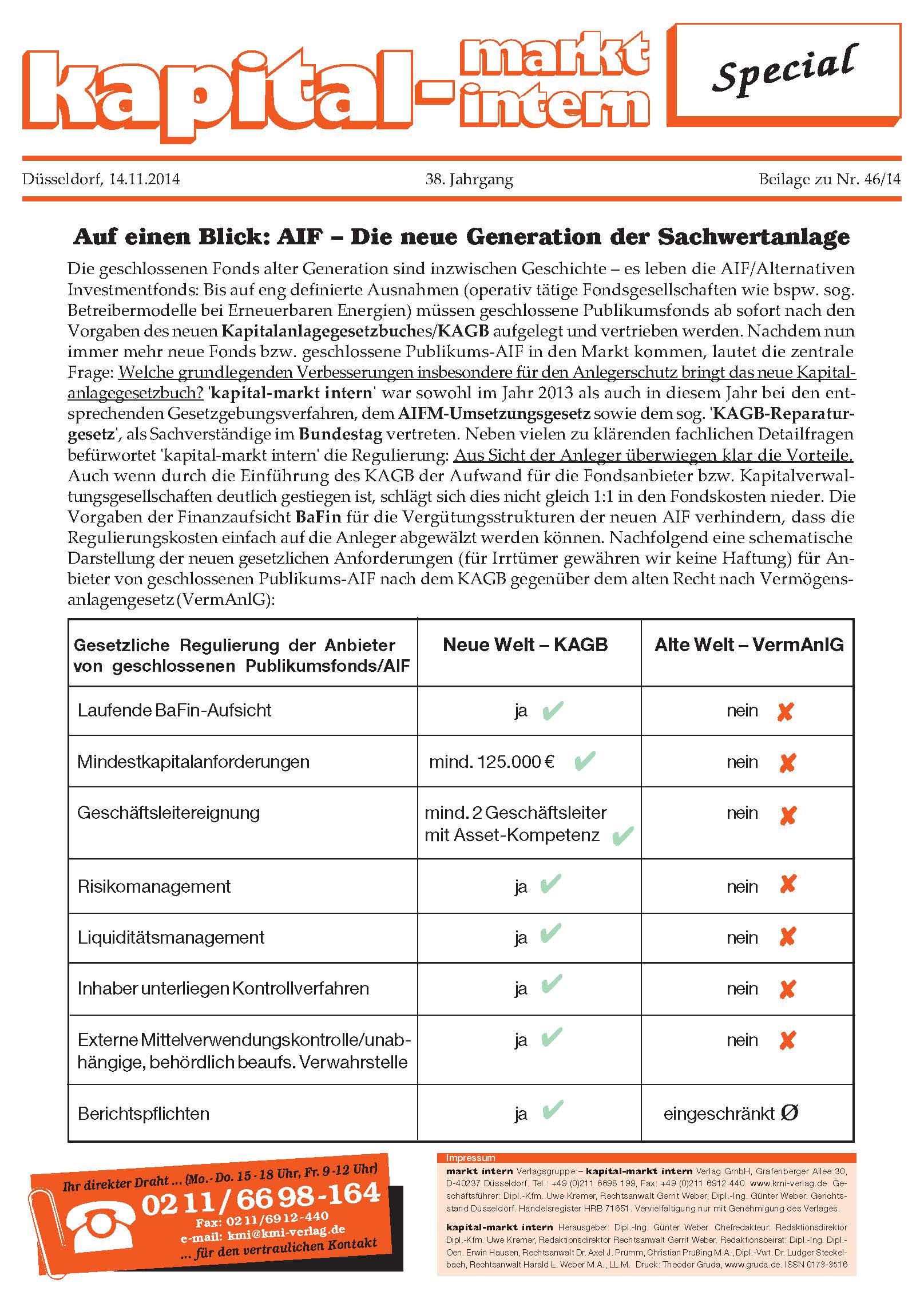

Alternative Publikums-Fonds müssen seit 2015 nach den strengen Vorgaben des Kapitalanlagegesetzbuches (KAGB) aufgelegt und vertrieben werden.

Vergleichen Sie die Unterschiede zwischen alter und neuer Welt: Im “KMI-Special” finden sie einen schnellen Überblick. Im „CHECK-Wegweiser“ werden die Verbesserungen im Anlegerschutz eingehender beschrieben.

Aus Sicht der Anleger überwiegen klar die Vorteile!

Ihr Mehr-Wert

- Sie können mit kleinen Summen – meist ab € 20.000 – teilhaben an großen Investitionen

- Durch kleinere Zeichnungssummen besserer Vermögens-Mix durch Streuung auf mehrere Beteiligungen

- Innerhalb eines Beteiligungs-Angebot breite Risikostreuung durch Portfolio-Fonds möglich (= ähnlich offene Investmentfonds)

- Keine Fremdmittelhaftung trotz Rendite-Optimierung durch Bankenfinanzierung

- Geringer eigener Verwaltungsaufwand

- Jährliches Reporting durch WWB-Beteiligungs-Bericht

Die Risiken

- Für alle Vermögensbausteine nach Vermögensanlagegesetz mit BAFIN-Zulassung gilt: Der Erwerb einer Vermögensanlage ist mit nicht unerheblichen Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen. Grundsätzlich gilt: Je höher der Ertrag, desto größer das Risiko eines Verlustes, z. B. höhere Kosten als kalkuliert; negative Prognoseabweichungen; geringere Verkaufserlöse bzw. Einnahmen; Änderungen der rechtlichen und steuerlichen Rahmenbedingungen.

- Aufgrund ihrer mangelhaften Vergleichbarkeit sind die Anteile wenig liquide, zumal Anleger keinen Anspruch auf Rücknahme des Anteils durch den Emittenten während der Laufzeit haben. Die Möglichkeit eines vorzeitigen Verkaufs hängt von der Qualität des Objektes sowie von Angebot und Nachfrage ab. Meist ist in diesen Fällen mit deutlichen Wertabschlägen zu rechnen.